ภาพรวมตลาดการเงินในช่วง 2-3 ปีที่ผ่านมา ถือเป็นปีที่มีความผันผวนสูงมาก เนื่องจากปัจจัยทางเศรษฐกิจต่าง ๆ ที่รุมเร้า เช่น สงครามรัสเซีย-ยูเครน และความขัดแย้งทางการเมือง โดยเฉพาะโรคระบาดที่แพร่กระจายไปทั่วโลกอย่างโควิด-19 ส่งผลให้เศรษฐกิจโลกเริ่มชะลอตัวลง เนื่องจากกิจกรรมทางเศรษฐกิจต่าง ๆ ไม่สามารถดำเนินต่อไปได้ ดังนั้น ในช่วงที่เศรษฐกิจอยู่ในสภาวะตกต่ำ รัฐบาลแต่ละประเทศจำเป็นต้องดำเนินนโยบายที่แตกต่างกันออกไปเพื่อกระตุ้นและทำให้เศรษฐกิจฟื้นฟูขึ้น โดยนโยบายเหล่านี้ถูกแยกออกเป็นนโยบายการคลังและนโยบายการเงิน ซึ่งนโยบายการคลังจะอยู่ในความรับผิดชอบของรัฐบาล ส่วนนโยบายการเงินจะเป็นส่วนที่ธนาคารกลางต้องดูแล

หลังความวุ่นวายของสถานการณ์โควิด-19 เริ่มลดลง ธนาคารกลางสหรัฐ (FED) จำเป็นต้องดำเนินนโยบายเพื่อกระตุ้นให้เศรษฐกิจสามารถดำเนินต่อไปได้ เนื่องจากสหรัฐเป็นประเทศมหาอำนาจและมันใหญ่เกินกว่าจะล้ม นอกจากนี้ สหรัฐยังเป็นประเทศที่มีทำการค้ากับประเทศอื่น ๆ มากมาย ดังนั้น สหรัฐต้องเป็นรากฐานที่แข็งแรงในการฟื้นตัวหลังเกิดวิกฤตในครั้งนี้ ซึ่งมาตรการทางการเงินที่ FED ใช้นั้นถูกเรียกว่า QE และนั่นเป็นครั้งแรกที่ทำให้สาธารณชนได้รู้จักชื่อ QE และอิทธิพลของมัน

ในบทความนี้ เราจะอธิบายความหมายว่า QE คือ อะไร? และผลกระทบที่มีต่อเศรษฐกิจจากการทำมาตรการ QE พร้อมข้อสันนิษฐานว่า FED อาจทำ QE อย่างไม่ถูกต้องมาตั้งแต่ครั้งแรกเมื่อปี 2008 จนทำให้ปัจจุบันสหรัฐฯ ต้องเผชิญกับวิกฤตทางการเงินหลายอย่าง เช่น การล้มละลายของ SVB และธนาคารระดับโลกอื่น ๆ

———————————— 🐣 ————————————

QE คือ อะไร?

QE คือ คำที่ย่อมาจาก Quantitative Tightening เป็นนโยบายการเงินเชิงรุกที่ถูกใช้โดยธนาคารกลางทั่วโลก เพื่อเพิ่มปริมาณเงินในระบบเศรษฐกิจด้วยการพิมพ์เงินขึ้นมาใหม่ จากนั้นธนาคารกลางจะเข้าซื้อสินทรัพย์ทางการเงินจำนวนมหาศาลกับธนาคารพาณิชย์ ซึ่งสินทรัพย์ทางการเงินเหล่านี้ส่วนใหญ่จะเป็นพันธบัตรรัฐบาลและหุ้นกู้ของบริษัทใหญ่ ๆ เพื่อทำการ “อัดฉีดเงินสด” เข้าระบบเศรษฐกิจโดยตรง

การทำเช่นนี้เป็นเหมือนการยิงปืนนัดเดียวได้นก 2 ตัว เนื่องจากธนาคารพาณิชย์จะมีจำนวนเงินที่นำไปปล่อยกู้ให้กับประชาชน และมีเงินสำรองของธนาคารมากขึ้น อีกทั้งยังเป็นการลดอัตราดอกเบี้ย และเพิ่มเงินหมุนเวียนในระบบเศรษฐกิจไปในตัว ส่งผลให้เกิดแรงจูงใจในกู้ยืมของประชาชนเพื่อนำไปลงทุน สอดคล้องกับทางทฤษฎีที่ว่า เมื่ออัตราดอกเบี้ยลดลง ประชาชนจะเกิดการกู้ยืมที่มากขึ้น เศรษฐกิจจะมีการบริโภคและการสร้างงานสูงขึ้น ซึ่งมันจะช่วยเพิ่มสภาพคล่องให้กับระบบเศรษฐกิจได้

” QE คือ การที่ธนาคารกลางอัดฉีดเงินเข้าระบบจากการพิมพ์เงินขึ้นมาใหม่ และซื้อสินทรัพย์ทางการเงินจากธนาคารพาณิชย์เพื่อเพิ่มสภาพคล่องให้กับเศรษฐกิจ “

เป้าหมายของการทำ QE คือ อะไร?

การทำ QE มีเป้าหมายเพื่อ “กระตุ้นการไหลเวียนของปริมาณเงิน” ซึ่งก็คือการอัดฉีดเม็ดเงินนั่นเอง โดยมักจะใช้มาตรการดังกล่าวในภาวะที่เศรษฐกิจไม่ปกติ อย่างไรก็ตาม ประสิทธิภาพของการทำ QE ขึ้นอยู่กับบริบทของประเทศนั้น ๆ ด้วย ส่วนใหญ่แล้วมักจะเกิดประโยชน์กับประเทศที่พัฒนาแล้วมากกว่า เช่น สหรัฐฯ หรืออังกฤษ เนื่องจากเป็นศูนย์กลางทางการเงิน และมีตลาดตราสารหนี้และตราสารทุนที่กว้างขวาง นอกจากนี้การลงทุนในประเทศจะสูงกว่าประเทศที่กำลังพัฒนาค่อนข้างมาก

ย้อนรอย! จุดกำเนิด FED คือ ใครกันแน่ พร้อมความลับที่ถูกซ่อนไว้นานกว่า 100 ปี

ข้อดี-ข้อเสียของ QE คือ อะไร?

ข้อดีของ QE คือ อะไร?

ก่อนอื่นเราต้องทำความเข้าใจว่า การที่ธนาคารกลางของแต่ละประเทศ เช่น FED เข้าซื้อพันธบัตรรัฐบาล เพื่อทำให้อัตราผลตอบแทนพันธบัตรรัฐบาล และต้นทุนการระดมทุนผ่านตลาดตราสารหนี้ของภาคธุรกิจลดลง ซึ่งเป็นเหมือนการคืนเงินให้กับนักลงทุนที่ถือพันธบัตรอยู่ แต่ต้องดูด้วยว่า ธนาคารพาณิชย์จะนำเงินส่วนนั้นไปทำอะไรต่อ โดยส่วนใหญ่แล้วเงินที่นำเข้าไปในระบบจะถูกเอามาซื้อสินทรัพย์เสี่ยงอย่างหุ้นมากกว่าการปล่อยกู้ ดังนั้น เมื่อ FED ประกาศทำ QE เรามักจะเห็นว่า ตลาดการลงทุนจะคึกคักเป็นอย่างมากโดยเฉพาะหุ้น เราจึงจำแนกข้อดีของการทำ QE ได้ 4 ข้อหลัก ๆ ดังนี้

- ต้นทุนของตราสารหนี้ถูกลง ส่งผลให้ธนาคารพาณิชย์ปล่อยกู้ในอัตราดอกเบี้ยที่ลดลง

- อัตราดอกเบี้ยที่ธนาคารพาณิชย์ปล่อยกู้ลดลงทำให้กระตุ้นการกู้ยืมของประชาชน โดยการตัดสินใจปล่อยสินเชื่อของธนาคารขึ้นกับความเสี่ยงของผู้กู้ด้วย

- กระตุ้นให้เกิดการระดมทุนของภาคธุรกิจ

- ประชาชนจับจ่ายใช้สอยมากขึ้นในทางทฤษฎี

ข้อเสียของ QE คือ อะไร?

ข้อเสียของการทำ QE คือ การสะสมความเปราะบางทางเศรษฐกิจไปเรื่อย ๆ ดังนั้น คุณจะไม่สามารถมองเห็นข้อเสียของมันได้อย่างชัดเจน จำเป็นต้องอาศัยการวิเคราะห์ และติดตามสถานการณ์ของเศรษฐกิจอย่างต่อเนื่อง เราจำแนกข้อเสียของ QE ได้ 6 ข้อหลัก ๆ ดังนี้

- การลดอัตราดอกเบี้ยของธนาคารจะบั่นทอนความสามารถในการปล่อยสินเชื่อระยะยาว

- ราคาสินทรัพย์อาจปรับตัวขึ้นสูงอย่างรวดเร็ว (Asset Price Inflation)

- ประโยชน์ของ QE มักจะส่งผลต่อบริษัทใหญ่ ๆ เท่านั้น ซึ่งเพิ่มความเหลื่อมล้ำของสังคม

- การทำ QE เป็นบ่อเกิดของการสร้างหนี้และเงินเฟ้อ (Inflation)

- ประสิทธิภาพของ QE คือ การทำมาตรการนี้ในระยะยาว ซึ่งอาจส่ผลให้กลไลการทำงานของตลาดเงินผันผวน

- ค่าเงินของประเทศที่ทำ QE อาจเสื่อมค่าลง

- QE อาจสร้างความเหลื่อมล้ำในสังคม

ย้อนรอยการทำ QE ของ FED

- ครั้งที่ 1 เมื่อปี 2008 จำนวนเงิน 1.25 ล้านล้านดอลลาร์ ส่งผลให้ตลาดหุ้นสหรัฐฯ +51%

- ครั้งที่ 2 เมื่อปี 2010 จำนวนเงิน 600,000 ล้านดอลลาร์ ส่งผลให้ตลาดหุ้นสหรัฐฯ +29%

- ครั้งที่ 3 เมื่อปี 2012-2015 จำนวนเงิน 40,000 ล้านดอลลาร์ สิ้นสุดการทำ QE โดยสหรัฐฯ ปรับขึ้นอัตราดอกเบี้ยครั้งแรกตั้งแต่ปี 2006 ส่งผลให้ดอกเบี้ยของโลกกลับเป็นขาขึ้นอีกครั้ง

- ครั้งที่ 4 เมื่อปี 2019 จำนวนเงิน 3.82 ล้านล้านดอลลาร์

- ครั้งที่ 5 เมื่อปี 2020 จำนวนเงิน 6.65 ล้านล้านดอลลาร์

จะเห็นว่า การทำ QE ของ FED ในแต่ละครั้งนั้นใช้จำนวนเงินมหาศาล ซึ่งจำนวนเงินเหล่านี้ไหลเข้าตลาดทุนมากกว่าตลาดเงินที่ควรจะเป็น คำถามต่อมา คือ การทำ QE สร้างความเหลื่อมล้ำให้มากขึ้นหรือไม่? เนื่องจากประชาชนไม่ได้เข้าถึงตลาดเงิน หรือถือครองสินทรัพย์ทางการเงินทุกคน

แท้จริงแล้ว QE คือ ตัวสร้าง “ความเหลื่อมล้ำ” หรือไม่?

ประเด็นแรก QE คือ การเพิ่มปริมาณเงินในระบบโดยการพิมพ์เงินขึ้นมาใหม่ ทำให้ค่าเงินของประเทศที่ออกมาตรการดังกล่าวเสื่อมค่าลง เนื่องจากเงินในระบบมีเยอะจนล้น มูลค่าที่แท้จริงย่อมลดลง และประเทศนั้น ๆ จะเข้าสู่ “ภาวะเงินเฟ้อ” ในที่สุด ตัวอย่างเช่น สหรัฐฯ ที่เร่งขึ้นอัตราดอกเบี้ยอยู่ในขณะนี้ เนื่องจากตัวเลขเงินเฟ้อสูงกว่าคาด ซึ่งเป็นผลจากการทำ QE หลังการแพร่ระบาดโควิด-19 ลดลง ทำให้ FED ต้องตามแก้ปัญหาด้วยการปรับขึ้นอัตราดอกเบี้ยอย่างต่อเนื่อง และส่งผลเสียต่อเศรษฐกิจทางตรง แน่นอนว่า คนรวยอาจไม่ได้รับผลกระทบมากนัก นอกจากนั้นยังได้ผลตอบแทนเพิ่มจากสินทรัพย์ทางการเงินที่มีนัยสำคัญกับอัตราดอกเบี้ย ในทางกลับกัน กลุ่มคนชนชั้นกลางและชนชั้นล่างอาจได้รับกระทบจากภาวะเงินเฟ้อค่อนข้างมาก

ประเด็นต่อมา ในด้านของการลงทุนแล้ว QE ทำให้สินทรัพย์ทางการเงินอื่น ๆ นอกจากตราสารหนี้และตราสารทุนมีมูลค่าสูงขึ้น สังเกตจากการที่สินทรัพย์เสี่ยงต่าง ๆ มักจะปรับตัวสูงขึ้นหลังจากการประกาศนโยบายที่จะเพิ่มการทำ QE ซึ่งเป็นผลดีต่อนักลงทุนโดยเฉพาะตลาดหุ้น

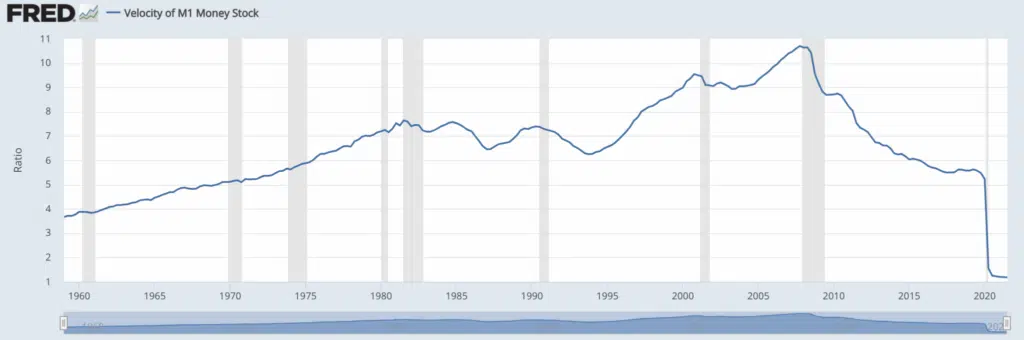

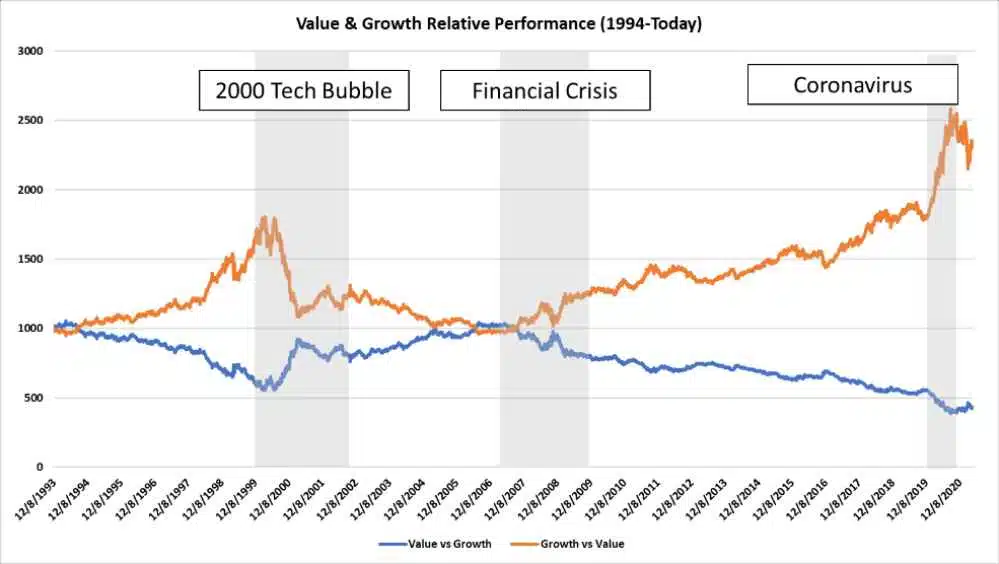

และอีกหนึ่งประเด็นที่น่าจับตามอง QE คือ ตัวขับเคลื่อนชั้นดีของราคาหุ้นเติบโต (Growth Stock) ในช่วงที่ FED ทำ QE นั้น หุ้นเติบโตสามารถเอาชนะหุ้นคุณค่า (Value Stock) ได้อย่างขาดลอย อย่างที่กล่าวไปในหัวข้อก่อนว่า ส่วนใหญ่แล้วเงินที่ถูกอัดฉีดเข้าไปในระบบ ถูกนำไปใช้ในตลาดทุนหรือหุ้นมากกว่าการปล่อยสินเชื่ออย่างแท้จริง สังเกตได้จากการหมุนเวียนของเงินในระบบเศรษฐกิจ โดยใช้ Money Velocity (ตัววัดการแลกเปลี่ยนของสินค้าและบริการเทียบกับปริมาณเงินในระบบเพื่อดูการไหลเวียนของเงินในเศรษฐกิจ) ที่ไม่ได้มีการเร่งตัวตัวตั้งแต่ปี 2008 ซึ่งเป็นปีแรกที่ FED มีการทำ QE เนื่องจากเกิดวิกฤตซับไพร์ม

ซึ่งสอดคล้องกับมูลค่าของหุ้นเติบโตที่สูงเพิ่มขึ้นอย่างต่อเนื่องมาตั้งแต่ปี 2008 สวนทางกับหุ้นคุณค่าที่มีมูลค่าลดลง อีกทั้ง ปัจจุบันนักลงทุนส่วนใหญ่ให้ความสำคัญกับหุ้นเติบโตอย่างหุ้นเทคโนโลยีมากขึ้น เนื่องจากให้ผลตอบแทนที่สูง และให้ความเห็นว่า หุ้นคุณค่าเป็นเพียงการกระจายความเสี่ยงในพอร์ตเท่านั้น

นอกจากนี้ หุ้นไทยก็ได้รับอนิสงค์จากการทำ QE หลังเกิดวิกฤตซับไพรส์มเช่นกัน ส่งผลให้ตลาดหุ้นไทยเป็นขาขึ้นยาวนานเกือบ 5 ปี และขึ้นแตะระดับ 1,600 จุด ในเดือนพฤษภาคมปี 2013 ยิ่งไปกว่านั้นหุ้นไทยได้สร้าง All Time High เมื่อปี 2018 ที่ระดับ 1,857 จุด

จากข้อมูลที่กล่าวมาอาจสรุปได้ว่า ประโยชน์จากการทำ QE ไม่ได้เกิดกับประชาชนทุกคน เนื่องจากแท้จริงแล้วจำนวนเงินที่อัดฉีดเข้มาถูกส่งไปยังตลาดทุน และทำให้ราคาสินทรัพย์ทางการเงินปรับตัวขึ้นอย่างรุนแรง จนอาจนำไปสู่ปรากฏการณ์ที่เรียกว่า “Asset Price Inflation” หากมองในแง่ของการกระตุ้นเศรษฐกิจ QE อาจช่วยได้จริงในกลุ่มคนที่เข้าถึงระบบการเงิน หรือครอบครองสินทรัพย์ทางการเงินอยู่เท่านั้น ในทางกลับกัน ยังมีประชาชนอีกจำนวนไม่น้อยที่ไม่สามารถเข้าถึงระบบการเงินได้ และนั่นคือ ความเหลื่อมล้ำที่เกิดขึ้น แล้วกลุ่มคนเหล่านี้ถือว่ายังจะได้รับประโยชน์จากการทำ QE อยู่หรือไม่?

ข้อสันนิษฐาน: FED อาจทำ QE อย่างไม่ถูกต้องมาตั้งแต่ “ครั้งแรก“

ข้อสันนิษฐานนี้เป็นประเด็นที่ค่อนข้างน่าสนใจ และนักวิเคราะห์ทั่วโลกเริ่มจับตามอง สืบเนื่องมาจากหลังการทำ QE สหรัฐฯ ต้องเผชิญกับวิกฤตทางการเงินหลายครั้ง ล่าสุด ธนาคาร Silicon Valley (SVB) ซึ่งเป็นธนาคารขนาดใหญ่อันดับที่ 16 ของสหรัฐฯ ถูกปิดตัวลง ตามด้วย Silvergate Bank และ Signature Bank ด้วยสาเหตุจากการขึ้นอัตราดอกเบี้ยอย่างต่อเนื่องของ FED จนทำให้ธนาคารเหล่านี้ขาดทุนจากพันธบัตรรัฐบาลสหรัฐในที่สุด สาเหตุที่ FED ต้องขึ้นอัตราดอกเบี้ยอย่างต่อเนื่องเป็นผลมาจากการทำ QE ครั้งล่าสุดด้วยเม็ดเงินจำนวนมหาศาล ทำให้ราคาสินทรัพย์ต่าง ๆ ปรับตัวสูงขึ้น จนตัวเลขเงินเฟ้อที่ประกาศออกมาในแต่ละครั้งมีจำนวนมากเกินไป

แล้วทราบหรือไม่ครับว่า การพิมพ์เงินเพิ่มในแต่ละครั้งของ FED มันมาอย่างไม่ถูกต้อง เนื่องจาก “สหรัฐฯ เป็นประเทศเดียวที่สามารถพิมพ์เงินได้โดยไม่มีสินทรัพย์หนุนหลัง” ซึ่งปกติแล้ว ในการพิมพ์เงินเพิ่มไม่ว่าจะด้วยสาเหตุใด แต่ละประเทศจะต้องมีสินทรัพย์หนุนหลัง เช่น ทองคำ หรือพันธบัตรรัฐบาล แต่สหรัฐฯ ได้ออกจากระบบนี้ตั้งแต่มีการก่อตั้ง FED ขึ้นมา นั่นหมายความว่า ตั้งแต่การทำ QE ในครั้งแรก FED สามารถเสกเงินเท่าไรก็ได้ โดยไม่มีแม้แต่ทองคำหรือสินทรัพย์อื่น ๆ รองรับ

นักวิเคราะห์มองว่า การทำ QE ในลักษณะนี้อาจส่งผลเสียในระยะยาวมากกว่าความสามารถในการกระตุ้นเศรษฐกิจระยะสั้น จริงอยู่ที่ว่า QE ทำให้เกิดสภาพคล่องที่มากขึ้น แต่มันก็สร้างความเปราะบางให้กับเศรษฐกิจไปในตัวเช่นกัน หากยกตัวอย่างความวิบัติครั้งใหญ่ของโลกเพื่อให้มองเห็นภาพชัดขึ้น คงหนีไม่พ้นเหตุการณ์เงินเฟ้อครั้งแรกในประวัติศาสตร์ “จักรวรรดิโรมันจากอภิมหาอำนาจสู่สามัญชน“ เหตุการณ์เงินเฟ้อในครั้งนี้ทำให้จักรวรรดิโรมันหรือกรุงโรมต้องล่มสลาย สาเหตุมาจากการพิมพ์เงินเพิ่มโดยเปลี่ยนสินทรัพย์หนุนหลังจากทองคำเป็นโลหะที่ไม่มีค่า ซึ่งมีลักษณะคล้ายกับการทำ QE ของ FED

และนั่นทำให้เกิดคำถามที่ว่า แล้วเงินดอลลาร์ที่แต่ละประเทศทั่วโลกนำมาเป็นเงินสำรองระหว่างประเทศนั้นจะน่าเชื่อถือได้อย่างไร ในเมื่อมันไม่มีสินทรัพย์ใดหนุนหลัง และทำไม FED ไม่ทำให้มาตรการ QE นี้ ถูกต้องตั้งแต่ครั้งแรก และระบบเศรษฐกิจในอนาคตจะเดินหน้าต่อไปในทิศทางใด ?

ข้อสันนิษฐาน: การทำ QE คือ “การสร้างหนี้”

ปฏิเสธไม่ได้ว่า การทำ QE นั้นช่วยเพิ่มสภาพคล่องให้กับเศรษฐกิจจริง แต่สิ่งที่ตามมาคือ “เงินเฟ้อ” ด้วยเงินจำนวนมากที่ไหลเวียนอยู่ในเศรษฐกิจ ถึงแม้จะไม่ได้ลงไปสู่ภาคเศรษฐกิจจริง ๆ สักเท่าไร ซึ่งส่วนมากจะถูกโยกเข้าไปในการเก็งกำไรและตลาดทุน ส่งผลให้สินทรัพย์ทางการเงินต่าง ๆ ปรับตัวสูงขึ้นอย่างเห็นได้ชัด

นอกจากนี้ มีข้อสันนิษฐานที่ว่า QE คือ การสร้างหนี้ ข้อสันนิษฐานนี้เกิดจากข้อมูลงบดุลของประเทศที่มีการทำ QE อย่างสหรัฐฯ ซึ่งมีปริมาณเพิ่มสูงขึ้นอย่างต่อเนื่องหลังทำ QE จำนวน 3 ครั้ง จากระดับ 1 ล้านล้านดอลลาร์สู่ระดับ 4.5 ล้านล้านดอลลาร์ เนื่องจากการทำ QE คือ การที่ธนาคารกลางต้องเข้าซื้อพันธบัตรรัฐบาลของตนเองคืน นั่นหมายความว่า มันคือการสร้างหนี้ให้กับตนเอง

สอดคล้องกับหนี้สาธารณะของสหัรฐฯ ที่มีจำนวนเพิ่มขึ้นแตะระดับ 20 ล้านล้านดอลลาร์ หลังทำ QE โดยขึ้นมาจากระดับ 9 ล้านล้านดอลลาร์ ซึ่งปัญหานี้เกิดกับประเทศญี่ปุ่นด้วยเช่นกัน เนื่องจากธนาคารกลางญี่ปุ่น (BoJ) ก็มีการทำ QE ไปเมื่อปี 2001 แต่ไม่ประสบความสำเร็จมากนัก และอาจนำไปสู่ช่วงภาวะเงินฝืดอีกครั้ง

———————————— 🐣 ————————————

สรุป

มาตรการ QE คือ การที่ธนาคารกลางอัดฉีดเงินเข้าระบบจากการพิมพ์เงินขึ้นมาใหม่ และซื้อสินทรัพย์ทางการเงินจากธนาคารพาณิชย์ เพื่อเพิ่มสภาพคล่องให้กับเศรษฐกิจ โดย QE เป็นมาตรการเชิงรุกรูปแบบใหม่ที่หลายคนคงเคยได้ยินกันผ่านหูมาบ้างแล้ว ปฏิเสธไม่ได้ว่า QE สามารถช่วยเพิ่มสภาพคล่องให้กับเศรษฐกิจในระยะสั้นได้จริง แต่มาตรการนี้ตามมาด้วยผลเสียต่าง ๆ ทั้งทางตรงและทางอ้อม และประเด็นที่น่าจับตามองต่อไป คือ จำนวนเงินในการทำ QE แต่ละครั้งนั้นมีจำนวนมหาศาล แต่ส่วนใหญ่ไหลเข้าตลาดทุนหมด ซึ่งนั่นคือจุดเริ่มต้นของข้อสันนิษฐานที่ว่า QE คือ เครื่องมือสร้างความเหลื่อมล้ำชั้นดี นอกจากนี้ ประเทศมหาอำนาจอย่างสหรัฐฯ ยังสามารถทำ QE ได้โดยไม่มีสินทรัพย์มีค่าหนุนหลัง จึงทำให้เกิดคำถามต่อไปว่า เศรษฐกิจโลกในอนาคตจะเป็นอย่างไรต่อไป ?